Faktor Mensch: Risikofaktor #1 bei Betrug

Von Dr. Michael-A. Leuthner

Betrug (Fraud) Teil I: der menschliche Faktor

Mit betrügerischen Handlungen beschäftigt man sich im geschäftlichen Umfeld in der Regel erst wenn im Unternehmen tatsächlich etwas in dieser Art stattgefunden hat ist. Wenn dann das Kind in den Brunnen gefallen ist, steht die Frage im Raum wie gehen wir jetzt damit um?

Zuerst sind jedoch einmal die folgenden Fragen zu klären:

- Wie hat man von der betrügerischen Handlung erfahren?

- Ist es tatsächlich eine betrügerische Handlung oder sind es nur Aussagen?

- Wie wirkt oder wie wirken sich diese Handlungen aus?

- Ist der Bestand des Unternehmens gefährdet?

- Wer muss informiert werden?

Und vor allem was hätte man bereits im Vorfeld tun können damit es eben gerade nicht passiert? Leider befassen sich die wenigsten Unternehmen mit aktiver Betrugsverhinderung. Auch ist der (deutsche) Wirtschaftsprüfer im Rahmen seiner Abschlussprüfung nicht verpflichtet eine auf betrügerische Handlungen ausgerichtete Prüfung im Rahmen seiner Abschlussprüfung durchzuführen.

Diese oben aufgeführten Fragen sollen alle im Rahmen dieser Beitragsserie noch geklärt werden und aus Praxissicht erläutert werden.

Doch zuerst befassen wir uns mit der menschlichen Komponente der betrügerischen Handlung. Donald Ray Cressey (* 27. April 1919; † 21. Juli 1987) war ein US-amerikanischer Soziologe und Kriminologe. Zu Beginn seiner Laufbahn sah er sich jedoch mehr als Sozialpsychologe der kriminelle Handlungen von der Verhaltenstheorie her betrachtete.

Im Jahre 1950 erregte Cressey Aufsehen als er sein Buch Other People’s Money, basierend auf seiner Doktorarbeit, veröffentlichte. Zum damaligen Zeitpunkt war es nicht nur extrem selten sondern auch noch sehr prestigeträchtig ein Buch über ein kriminologisches Thema zu veröffentlichen[1].

Er untersuchte die Fälle von 503 männliche Insassen in drei verschiedenen Gefängnissen[2] die aufgrund irgendeiner Form von Unterschlagung verurteilt worden waren. Schließlich untersuchte er nur die Fälle weiter die durch den Missbrauch einer Vertrauensposition entstanden waren, somit reduzierten sich seine Studiensubjekte auf die Anzahl von 133.

Er befragte jeden der Männer im Durchschnitt über 15 Stunden über einen Zeitraum von 5 Monaten um von Ihnen die Ursachen ihrer Straftaten zu erfahren.

Sein Ziel war es die Motivation aller Täter zu erfassen und diese durch eine Hypothese zu begründen. Nach mehreren Ansätzen wurde dann seine fünfte Arbeitshypothese in allen seinen untersuchten 133 Fällen bestätigt.

Seine nun verifizierte Hypothese lautete:

Vertrauenspersonen die mit finanziellen Sachverhalten betraut sind, werden dann das in sie gesetzte Vertrauen missbrauchen wenn sie erkennen, dass sie ein finanzielles Problem haben das sie selbst nicht lösen können (non-shareable problem), sie aber erkennen dass dieses Problem durch einen Vertrauensmissbrauch gelöst werden könnte Diese Person muss die Tat nachträglich vor sich selbst rechtfertigen können in dem sie sich selbst vormacht die entwendeten Mittel innerhalb kurzer Zeit zurückführen zu können. Dies führt dann zur Rationalisierung der Tat. [3]

Dieses sogenannte ‘non-shareable problem’ existiert genau dann wenn das finanzielle Problem nicht mit Hilfe von anderen gelöst werden kann da der Täter bzw. Betrüger Angst hat dass er seinen gesellschaftlichen Status oder den Respekt vor anderen Personen verlieren könnte. Somit sieht dich der Täter der Gefahr der psychologischen Isolation ausgesetzt.

Diese Hypothese bewahrheitete sich ebenfalls für die 200 von seinem Professor Edwin H. Sutherland (1883-1950) gesammelten unveröffentlichten Fälle.

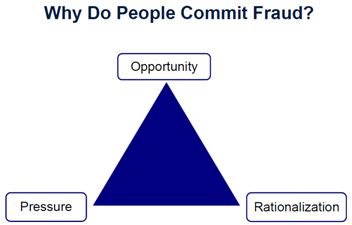

Diese Hypthose führte Cressey dann zum sogenannten ‚fraud triangle‘ mit Hilfe dessen er erläuterte welche Voraussetzungen für Betrug im berufsbezogenen (occupational) Umfeld, dies wird auch ‚white vorhanden sein müssen, dies.

Die drei begünstigenden Voraussetzungen für Betrug im berufsbezogenen Umfeld werden wie folgt dargestellt:

Natürlich bedeutet dies nicht, dass im Falle des Vorhandenseins dieser drei Bedingungen automatisch betrügerische Handlungen stattfinden, vielmehr sind diese eben starke Anzeichen (red flags) dafür, dass Betrug mit hoher Wahrscheinlichkeit stattfinden kann bzw. könnte.

Doch zurück zu Cressey, über Jahre hinweg galt dieses ‚fraud triangle als credo warum Menschen betrügerische / dolose Handlungen durchführen.

Kritikpunkte in der neueren Forschung[4] beziehen sich jedoch darauf, dass sich Cressey’s Untersuchung nur auf Menschen bezog die bereits in einer Organisation beschäftigt waren sind und die drei oben genannten Voraussetzungen erfüllten. Er schloss explizit die Täter aus die nur eine Tätigkeit aufgenommen hatten um einen Betrug zu begehen oder andere die auch schon in der Vergangenheit betrügerische Tätigkeiten durchgeführt hatten. Im Fokus der Untersuchung von Cressey lagen also nur diese Betrüger die nicht schon zum Zeitpunkt des Eintritts in die Organisation eine betrügerische Tätigkeit geplant hatten.

Heute jedoch weiß man, dass es auch Charaktere gibt, die bereits bei ihrer Einstellung Betrug planen. Dies mag wohl für die Länder gelten die eine andere Legislation als wir in Europa haben, ist jedoch aber auch prinzipiell nicht auszuschließen.

Ebenso weiß man aus neueren weltweit bekannten Finanzskandalen, dass Menschen Betrug begehen bzw. begangen haben, die nicht unmittelbar unter einem persönlichen finanziellen Druck gestanden haben (non-shareable problem’).

Zusammenfassend kann man sagen, dass das ‚fraud triangle‘ ein Werkzeug ist um einen (potentiellen) Betrug zu erläutern, aber es erklärt nicht weshalb neu eingestellte Mitarbeiter das Unternehmen betrügen wollen. Ebenso gibt es auch Fälle wo es Mitarbeitern einfach Spaß macht zu betrügen, sozusagen den „Kick“ zu erleben bzw. „einfach das System zu schlagen“.

Im nächsten Teil der kommenden Serie werde ich die eingangs gestellten Fragen beantworten um dann im übernächsten Teil für aktive Betrugsverhinderung zu berichten. Fragen beantworte ich gerne, kontaktieren Sie mich!

Stay tuned!

Über Dr. Michael-A. Leuthner

Dr. Michael-A. Leuthner hat Maschinenbau und Betriebswirtschaftslehre studiert und an einem Lehrstuhl für Wirtschaftsprüfung promoviert. Des Weiteren hat er folgende Berufsexamen Certified Public Accountant (US Wirtschaftsprüfer) mit gültiger Washington license, Certified Internal Auditor (Revisor), Certified Fraud Examiner (Betrugsaufdeckung), Certified Financial Services Auditor (Revisor für Finanzinstitutionen). Er befasst sich schwerpunktmäßig mit Restrukturierungen und Betrugsaufdeckung, bzw. –verhinderung und hat dies weltweit in einer größeren Anzahl von Fällen durchgeführt.

Kontaktaufnahme via Email: leuthner@cpa-leuthner.com

Web: http://www.cpa-leuthner.com

[1] https://study.sagepub.com/system/files/Cressey,_Donald_R._-_Embezzlement_and_White-Collar_Crime.pdf

[2] Illinois State Penitentiary in Joliet, California Institution für Männer in Chino und das United State Penitentiary in Terre Haute, Indiana

[3] Cressey, D. R. (1973): Other people’s money: A study in the social psychology of embezzlement. Montclair, NJ: Patterson Smith. (Original work published 1953)

[4] Robert L. Kardell (2015): Defrauding for fun not need, fraud triangle doesn’t explain fraudsters who steal only for enjoyment. Fraud Magazine, July/August 2015, pp. 35-40.