Personalpolitik: Rambo-Management am Boden und in der Luft

Von Gerhard Kenk, Crosswater Job Guide

Ethische Unternehmenskultur hat einen schweren Stand

Pünktlich ab dem 1. Januar 2016 soll es in den Führungsetagen deutscher Unternehmen vornehmlich um den aktuellen Hype, die Unternehmenskultur gehen. Nach Social Media Recruiting, Employer Branding, Candidate Experience, Arbeiten 4.0 rollt nun also das nächste Lieblingsthema der sogenannten Trend-Experten auf uns zu – und Online-Medien spielen nur zu gerne mit. Mittlerweile haben Spiegel, ZEIT, Wirtschaftswoche oder WELT erkannt, dass mit dem Schlagwort „Unternehmenskultur“ viele leere Zeilen zu füllen sind – Wiederholungen inklusive. Für die Extrem-Fälle der Unternehmenskultur, wie sie sich speziell in der Personalpolitik oder dem Umgang mit Mitarbeitern darstellen, bleibt dagegen nur wenig Platz.

Zwei ehemalige Vorzeigeunternehmen der ehemaligen Deutschland AG schaffen es regelmässig, ihr Selbstverständnis der Führungs- und Unternehmenskultur ohne Rücksicht auf etwaige negative Auswirkungen der Aussendarstellung zu vermitteln.

Nein, die Rede ist ausnahmsweise nicht von Volkswagen, sondern von Lufthansa und Deutsche Bank.

Seit Jahren praktiziert die Kranich-Airline einen Managmentstil, der eher dem Hollywood-Helden John Rambo zuzutrauen wäre.

Auf der Suche nach der Wettbewerbsfähigkeit mit anderen internationalen Fluglinien versucht die Führungsriege der Lufthansa, die von ihr selbst abgeschlossenen Arbeits-, Tarif- und Altersversorgungs-Verträge wie ein einengendes Korsett zu sprengen.

Übernahmen von marginal chancenreichen Fluglinien, permanente Umstrukturierungen in den Konzern-Abteilungen, Verlagerungen an kostengünstige Standorte oder ultra-resistente Tarifverhandlungen – sie gehören alle zum Repertoire der Kostensenkungsmaßnahmen. Rücksicht auf Mitarbeiter oder Kunden sind Fehlanzeige.

Ein Schleier liegt auf der Marke Lufthansa

So titelte HORIZONT am 10. Dezember 2015 ein Interview mit Alexander Schlaubitz, seines Zeichens Lufthansa-Marketingmanager und schaffte ein Podium für eine ungewöhnliche Selbstkritik:

HORIZONT: Herr Schlaubitz, die Menschen sind schwer genervt von den Dauerstreiks der Lufthansa. Wie beschädigt ist die Marke inzwischen?

Schlaubitz: Wir haben ein Tracking, mit dem wir jede Woche die Markenwahrnehmung messen. Nach den ersten Streiks setzten noch sehr schnell Stabilisierungseffekte ein – die Werte für unsere Marke gingen nach unten, erreichten dann aber bald wieder das Ausgangsniveau. Dieser ‚Bounce-Back-Mechanismus‘ funktioniert nicht mehr. Nach 23 Streiktagen in 18 Monaten gibt es eine Art negativen Lerneffekt. Die Menschen assoziieren Lufthansa inzwischen auch mit Streik. Das ist ein Problem.

HORIZONT: Wie stark hat die Marke Lufthansa an Wert verloren?

Schlaubitz: Wir sind in den vergangenen 18 Monaten bei einzelnen Kriterien der Markenwahrnehmung zwischen 10 und 15 Prozent ins Negative gerutscht.

Verzicht predigen, selbst kassieren

Der Spiegel (50/2015) griff ein Thema auf, das eigentlich nicht richtig zum Konzept der Kostensenkung passte. „Nach dem härtesten Arbeitskampf der Firmengeschichte sollen die Gehälter steigen – beim Vorstand“, fasste der Spiegel seine Einschätzung zusammen.

Chefkontrolleur Wolfgang Mayrhuber wollte auf der Sitzung des Aufsichtsrats usprünglich über einen Vorschlag zur Neuordnung der Vorstandsvergütung abstimmen lassen. So soll Konzernchef Carsten Spohr einen Aufschlag von rund 14 Prozent erhalten. Bei seinem aktuellen Gehalt von rund zwei Millionen Euro wären das knapp 300.000 Euro. Die Bezüge der übrigen Vorstände sollten um gut 100.000 Euro steigen.

Vertreter der Arbeitnehmerbank – so der Spiegel weiter – kritisierten die geplante Anhebung als deplaziert. Sie sind verärgert, dass Spohr dem fliegenden Personal Zugeständnisse beim Gehalt oder der Alterversorgung abringen will, selbst aber noch etwas draufgelegt bekommen soll.

Und so war es nur eine Frage der Zeit, bis dieses Rambo-Management sich auch in konzernübergreifenden Mitarbeiterumfragen zeigte.

- In der vom Ausstand besonders stark betroffenen Passagiersparte gaben nur knapp 30 Prozent der Befragten an, dass sie sich mit den Unternehmenszielen identifizierten.

- Lediglich gut jeder Zehnte würde Bekannten empfehlen, sich bei der Lufthansa zu bewerben.

- Auch fürchten nach Gründung des Billigablegers Eurowings zwei Drittel der Angestellten um ihren Job.

- Noch alarmierender fiel das Urteil über den Vorstand aus. Nur fünf Prozent der Befragten sind der Meinung, dass Konzernchef Carsten Spohr und seine Kollegen einen ehrlichen Umgang mit den Mitarbeitern pflegen.

- In fast 90 Prozent aller Rückmeldungen hieß es, der traditionelle Zusammenhalt der Belegschaft sei verloren gegangen.

(Quelle: Spiegel 4/2016)

Unternehmenskultur ohne Ethik?

Auf ganz anderen Kriegsschauplätzen zeigen sich die Auseinandersetzungen bei der Deutschen Bank um eine angemessene Unternehmenskultur.

In der Ära des Vorstandsvorsitzenden Alfred Herrhausen, die nach einem Bombenattentat der RAF in Bad Homburg v.d.H. viel zu früh zu Ende ging, war die Deutsche Bank eine Institution, die jenseits aller Medienkritik stand – und auch danach lebte. Visionäre Vorstände wie z.B. Dr. Ulrich Cartellieri („Die Banken werden die Stahlindustrie des nächsten Jahrzehnts“) prägten das Selbstverständnis und eine Unternehmenskultur, in der jeder Mitarbeiter wußte, dass er in einem besseren, besonderen Finanzinstitut arbeitete. Zwar umschiffte das Institut die Herausforderungen der Finanzkrise oder der Eurokrise, aber innerlich verzettelte sich die Bank in Grabenkämpfen der Silo-Fürsten von Investmentbanker, Retailbanker und Trader.

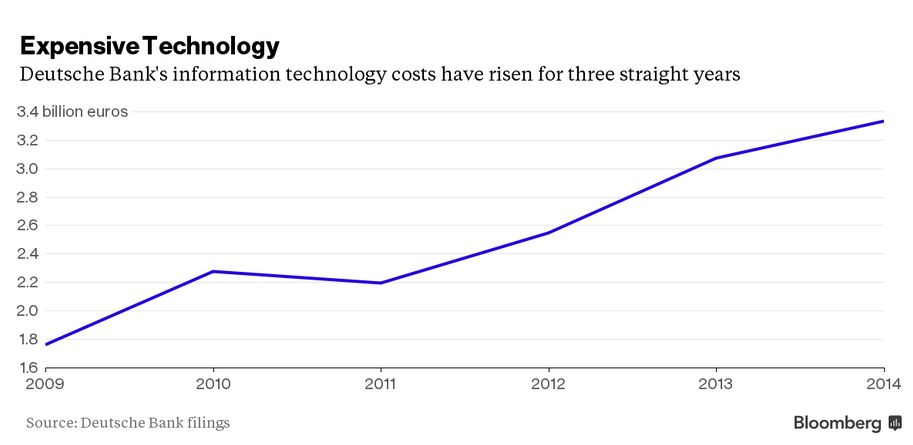

Die Höhe der Bonifikationen war der „Tanz um’s Goldene Kalb“ – geschäftsbereichsübergreifende Investitionen in notwendige IT-Infrastrukturen wurden intensiv bekämpft – denn sie schmälerten ja die eigenen Boni. Regelmäßige interne Reorganisationen beschäftigten Führungskräfte monatelang und hinderten die Ausrichtung an den strategischen Herausforderungen, die schlechte Cost-/Income-Ration nachhaltig zu verbessern. Die Übernahmen der englischen Investmentbank Morgan Grenfell und der amerikanischen Bankers Trust brachte Unruhe in die Führungsetagen. Mit „Don’t Touch“-Vereinbarungen wurden Rationalisierungseffekte verzögert.

Besonders gravierend zeigte sich die besondere Unternehmenskultur der Deutschen Bank, wenn es um die strategische Ausrichtung der Geschäftsbereiche ging. Erinnert sei in diesem Zusammenhang an die Neu-Gründung der „Deutschen Bank24“ und die darauf folgende Zwangsumsiedlung normaler Privat- und Geschäftskunden. Als es so langsam dämmerte, dass diese Maßnahmen nicht unbedingt auf das Wohlwollen der Kunden fiel, wurde die „Deutsche Bank24“ einfach wieder zurück abgewickelt.

Nach einem ähnlichen Muster wurde eine weitere strategische Neuausrichtung des Retail-Bankings durchgeführt. Dem Kauf der Postbank folgte nach einiger Zeit die Ernüchterung – die logische Konsequenz war der beabsichtigte strategische Verkauf der Postbank.

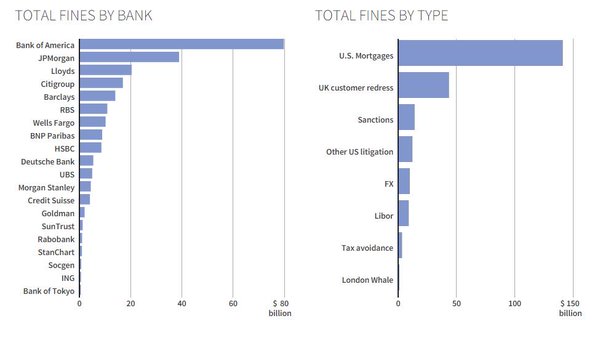

Ein weiteres Merkmal der besonderen Unternehmenskultur der Deutschen Bank war die Verstrickung in zahlreiche Rechtsvorfälle – aber da war die Deutsche Bank mit anderen nahmhaften Investmentbanken in guter Gesellschaft.

Im Frühjahr 2015 eskalierten die Probleme auf Vorstandsebene und nahmen eine Eigendynamik auf, in deren Folge der „eiskalte Engel“ John Cryan (Manager Magazin) als Vorstandsvorsitzender ernannt wurde, um schonungslos aufzuräumen. Es war bitter notwendig. Schon in seiner ersten Telefon-Konferenz mit Finanz-Analysten fasste Cryan seine Schlussfolgerungen knapp zusammen:

- Die Kostenstruktur? „Inakzeptabel und verschwenderisch“

- Das Investmentbanking? Viel „bilanzintensiver Luxus, den wir uns nicht mehr erlauben können“

- Die IT? „Fragmentiert, veraltet“

(Manager-Magazin September 2015)

Mittlerweile war das Insitut in das Visier der Aufsichtsbehörden in Deutschland, Großbritannien und den USA geraten. Frauke Menke, bei der BaFin zuständig für die Deutsche Bank attestierte dem Vorstand Verantwortungslosigkeit: “ Es darf keine organisatorische Verantwortungslosigkeit und Wegredens geben“ (Spiegel 42/2015).

Auch die Bonusmentalität geriet bald in das Fadenkreuz des neuen Vorstands. „Ich denke, dass die Leute in Banken zu viel Geld bekommen. Viele in der Branche meinen immer noch, sie sollten wie Unternehmer bezahlt werden“ (John Cryan). Auch die Chefin der EZB-Bankenaufsicht Daniele Nouy äusserte sich kritisch: „Finanzielle und nicht-finanzielle Anreize spielen bei Fehlverhalten eine entscheidende Rolle“. Dabei sollten auch die möglichen Kosten von Fehlverhalten im Aufsichtsprozess eine stärkere Rolle spielen.

Die oben erwähnten Problembereiche der Deutschen Bank verblassen und nehmen sich aus wie „Peanuts“ (sorry liebe Leser, aber das Bonmot des früheren Vorstandsvorsitzenden Hilmar Kopper passt hier einfach zu gut in den Zusammenhang), berücksichtigt man die permanenten Rechtsverstöße, die die Bank in den USA, in Großbritannien, in Deutschland oder in Russland begangen hat. Manipulation der LIBOR-Referenzzinssätze, Geldwäsche oder der Manipulation von Handelsplattformen wie „Autobahn“ werfen ein schrilles Licht auf die handelnden Personen, die interne Verstöße gegen Compliance Richtlinien und ähnliches begehen. Diese Verstöße fallen nicht zufälligerweise vom Himmel, sondern gehen Hand in Hand mit ganz konkreten Manipulationen der geltenden rechtlichen Regeln.

Die Deutsche Bank ist in guter, ehrenwerter Gesellschaft. Die zwanzig größten internationalen Banken wurden wegen ihrer Verstöße mit über 235 Milliarden Dollar bestraft. Das entspricht in etwa dem Bruttosozialprodukt von Ländern wie Portugal oder Griechenland. Das Risikogebaren der Banken führte letztlich 2008 zur größten Wirtschaftskrise seit der Großen Depression in den 1930er Jahren, schreibt die International Business Times.

Zum Problem der ethischen Unternehmenskultur äussert sich die Federal Reserve Bank of New York (Enhancing Financial Stability by Improving Culture in the Financial Services Industry):

The Existing Culture Problem

In recent years, there have been ongoing occurrences of serious professional misbehavior, ethical lapses and compliance failures at financial institutions. This has resulted in a long list of large fines and penalties, and, to a lesser degree than I would have desired employee dismissals and punishment. Since 2008, fines imposed on the nation’s largest banks have far exceeded $100 billion. The pattern of bad behavior did not end with the financial crisis, but continued despite the considerable public sector intervention that was necessary to stabilize the financial system. As a consequence, the financial industry has largely lost the public trust. To illustrate, a 2012 Harris poll found that 42 percent of people responded either “somewhat” or “a lot” to the statement that Wall Street “harms the country”; furthermore, 68 percent disagreed with the statement: “In general, people on Wall Street are as honest and moral as other people.”

Die Schleifspuren zeigen sich nun auch in der Bilanz der Deutschen Bank. Meike Schreiber berichtet in der Süddeutschen Zeitung:

„Das Großreinemachen ihres neuen Vorstandschefs John Cryan beschert der Deutschen Bank den größten Verlust in ihrer Unternehmensgeschichte. Wie das Institut am späten Mittwochabend und damit gut eine Woche vor der Bilanzpressekonferenz mitteilte, steht für 2015 ein Fehlbetrag vor Steuern von 6,1 Milliarden Euro zu Buche. Analysten hatten lediglich mit einem Minus von 3,6 Milliarden Euro kalkuliert. Nach Steuern beläuft sich der Verlust sogar auf 6,7 Milliarden Euro. Selbst 2008, im Jahr der Lehman-Pleite, war der Verlust mit seinerzeit 3,9 Milliarden Euro kleiner ausgefallen.

Als Grund führte die Deutsche Bank die vielen noch ungelösten Rechtsstreitigkeiten an. Zudem baut Cryan die Bank um und streicht allein in Deutschland rund 4000 Jobs, zumeist im Privatkundengeschäft; dafür musste sie im vierten Quartal rund eine Milliarde Euro zurückstellen. 2014 hatte die Deutsche Bank noch rund 1,7 Milliarden Euro Gewinn ausgewiesen – mehr als doppelt so viel wie ein Jahr zuvor“.

Besonders bitter wird es für Mitarbeiter in den Filialen auf dem flachen Lande, sollten sie ihren Job verlieren. Sie haben jahrein jahraus in voller Loyalität zum Arbeitgeber Deutsche Bank gearbeitet – und sind oft ohne eigenes Zutun vom Verlust des Arbeitsplatzes, vielfach auch teilweise existenzgefährdend, bedroht. Die Chancen, eine Stelle in einer anderen Bankfiliale am Ort zu ergattern, dürften denkbar schlecht sein. So schliesst sich der Kreis der ethischen Unternehmenskultur.

Auf John Cryan komme nach eigener Aussage ein tägliches Arbeitspensum von 18 bis 20 Stunden zu, der Workaholic weiß genau, was auf ihn zukommt. Und trotz dringender Probleme, die in der Deutschen-Bank-Zentrale auf ihre Lösung warten, gönnte er sich kürzlich den Luxus und referierte auf dem World Economic Forum in Davos (Schweiz) – nicht über die Herausforderungen der Deutschen Bank, sondern eher über ein wolkiges Zukunftsthema, die Zukunft des Silicon-Valley-Dollars und die Abschaffung des Bargelds in den nächsten 10 Jahren.

So etwas hatte sich sogar Bundeskanzlerin Angela Merkel angesichts der akuten Flüchtlingskrise nicht getraut und sagte schon im letzten Quartal des alten Jahres ihren Besuch in Davos ab.

Epilog

Fünf Tage nach Erscheinen dieses Artikels greift der SPIEGEL (5/2016) das Missmanagement der Deutschen Bank in einem Leitartikel auf. Martin Hesse fällt ein ziemlich vernichtendes Urteil:

- „Die Weichen für das Debakel wurden in den Neunzigerjahren gestellt. Damals wurde die Deutsche Bank zu einer der aggressivsten Investmentbanken auf dem Globus und versichte, auch an der Wallt Street, im Wohnzimmer der Amerikaner, eine große Nummer zu werden. Was unter Josef Ackermann auch gelang – als Erbe dieser Zeit blieben aber rund 6000 Rechtsstreigigkeien und über 12 Milliarden Euro an Strafen zurück“.

- „Den Ackermann-Nachfolgern Anshu Jain und Jürgen Fitschen sowie Aufsichtsratschef Paul Achleitner gelang es danach nicht, die von Zockern geprägte Firmenkultur grundlegend zu wandeln. Und das Geschäftsmodell der neuen Zeit mit ihren strengeren Regeln für Banken anzupassen. Heute arbeitet die Deutsche Bank mit zu hohen Kosten, einer veralteten Technologie und zu vielen und oft überbezahlten Mitarbeitern“.

- Der Deutschen Bank bleibt also nur der beschwerliche Weg aus der Krise. Sie muss Kosten senken, das Geschäftsmodell korrigieren, die IT modernisieren und die Unternehmenskultur verändern. Kurz gesagt: einfach wieder besser managen“.

Anhang und weiterführende Links

Colin Crouch: The Knowledge Corrupters – Hidden Consequences of the Financial Takeover of Public Life.

„The alternative lesson to which economic reasoning leads us in these situations is not to risk trust, but to use the market: do not trust providers, but set up incentives that reward them if they behave well and punish them if they behave badly. […] Eventually one arrives at the position reached by the US courts trying to cope with serious criminal behaviour in the financial sector. Banks‘ key staffs continue to be offered the chances of astronomical salaries and bonuses, which provide an extraordinary temptation to dishonesty; the courts respond with ever higher fines.“

Colin Crouch is Emeritus Professor of Governance and Public Management at Warwick Business School, U.K.

Joseph Vogl, Der Souveränitätseffekt.

„Der Zusammenhang von Zentralbank-Autonomie und rigider Inflationskontrolle führte nicht nur zu einer Geldpolitik, die fiskalische und politische Spielräume reduziert. Staatsverschuldung verteuert und kurzfristige staatliche Investitionen kostspielig macht. Mit der Fixierung auf Geld- und Preisstabilität – und mit der Zurückstellung anderer ökonomischer und politischer Präferenzen wie Beschäftigung – verfestigt sich auch ein Verteilungsprogramm, das die Profitinteressen von Banken, Finanzinstituten, Investmentgesellschaften, Portfolio-Finanz, Gläubigerkartellen und großer Kapitalvermögen strukturell und dauerhaft privilegiert. Es fällt nicht schwer, in dieser ungebundenen finanzpolitischen Autorität eine jüngste Transformation ökonomischer Regierungspraxis, eine Allianz von Regierungs- und Finanzmacht und nicht zuletzt einen Spieleinsatz im „Klassenkampf“ des Finanzpublikums gegen den Rest der Bevölkerung zu erkennen.

Jochen Vogl lehrt an der Humboldt-Universität zu Berlin und an der Princeton University, USA.

Wirtschaftsprüfer und Betrugsexperte Dr. Michael-A. Leuthner hat in einer sechsteiligen Artikelserie auf die zahlreichen Aspekte des Betrugs und seiner möglichen Prävention hingewiesen. Siehe auch „Die Hilflosigkeit der Unternehmenskommunikation“.

http://crosswater-job-guide.com/archives/tag/dr-michael-a-leuthner

Deutsche-Bank-Chef Cryan: Viele Banker bekommen zu viel Geld

Enhancing Financial Stability by Improving Culture in the Financial Services Industry

Speech by William C. Dudley, President and Chief Executive Officer , Federal Reserve Bank of New York